|

| 图1 兰格生铁成本指数走势图 |

一、2014年8月成本和盈利分析

从图1兰格生铁成本指数走势图可以看出,8月份的成本指数在89.3-90.2区间内窄幅波动,整体较上月微涨0.45%。

按钢厂30天左右的炉料库存周期,研究8月份炉料成本,有必要先分析一下7月份的铁矿石市场行情:

7月份,国产矿市场以稳为主,个别地区略有上调。华北地区市场变动不大,唐山、武安等地区市场成交清淡,钢厂采购国产矿积极性不高。仅在进口矿价格上涨的情况下,唐山地区现货报价略有上调,但其价格较进口矿价无明显优势,因此涨势难以持续。随着进口矿市场疲软走低状况的出现,大型矿企开始出台不同优惠政策保证出货量,整体市场弱势维稳。据兰格钢铁信息研究中心市场监测显示,截至7月31日:唐山地区66%酸粉湿基不含税主流市场价格在650-660元(吨价,下同),较月初小幅上调10元。

7月份,进口矿市场上涨动力不足,下半月由涨转跌。月初,大商所铁矿石期货主力合约走势表现喜人,加之平台成交价格的走高,促使进口矿现货市场上涨,而钢铁企业在资金压力的影响下,保持随采随用的状态,抑制进口矿市场的持续走高。月后期,在现货资源集中到港的情况下,买卖双方博弈状态凸显,市场价格随之下行。据兰格钢铁信息研究中心市场监测显示,截至7月31日:61.5%澳粉外盘报价在94-95美元,较月初涨1美元。

总体而言,7月份铁矿石价格以稳为主,与上月基本持平,传导至8月份钢厂的生产成本表现为弱稳。同期,钢价却加速下跌至八年来新低。因此,8月份不断走低的钢价,使得单月盈利刚有所改善的钢厂,在生存道路上再度蒙霜。

|

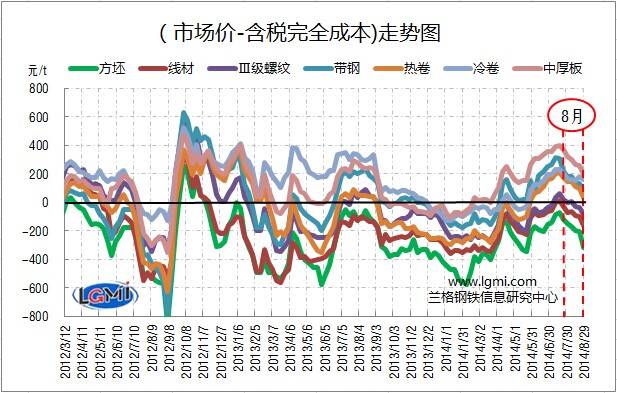

图2 主要钢材品种(测算成本与市场价格比较)盈利水平 |

图2是兰格钢铁信息研究中心监测的各主要钢材品种的盈利能力曲线对比。从图2可以看出,8月份7大品种中,中厚板、带钢、冷卷、热卷、4个品种盈利,线材、方坯、三级螺纹钢3个品种处于亏损状态,与上月相比,三级螺纹钢由盈转亏,7大品种整体盈利水平弱于上月。

分品种看,8月份4周各品种的平均利润如下:

中厚板盈267元,带钢盈134元,冷卷盈163元,热卷盈105元,三级螺纹钢亏33元,线材亏101元,方坯亏212元。

二、2014年9月盈利展望

面临的不是发展问题,而是生存问题

2014中国500强企业高峰论坛上,宝钢集团董事长徐乐江称,钢铁业再不改革创新只有死路一条。目前,钢铁行业需求正在逼近峰值,这个峰值可能在几年内就将到来。而环保、人工和资金成本刚性上涨正从另一头逼近企业承受的极限。企业如果缺乏市场竞争力,将面临的不是发展的问题,而是生存的问题。

8月钢材出口增长显露疲态

目前,钢材供需矛盾仍较为突出,国民经济存在下行压力,钢铁需求增长缓慢,稍微有点利润的企业仍开足马力生产,而终端消耗和中间商接货能力不足,导致2014年钢厂内部钢材库存量较往年有所增加。就连2014年唯一值得“欣慰”的钢材出口市场,受人民币升值和海外市场未稳定复苏等影响,8月出口增长显露疲态,环比7月高点有所回落。

9月份钢材市场开局低迷,跌幅加大,市场下滑并未结束

9月份,钢材市场价格弱势下跌,且跌幅开始加大。据兰格钢铁网采集的唐山150普碳方坯市场价格,8月份吨价的周降幅为20-30元,9月份这一数字升为110元。

截至9月10日,兰格钢铁网采集的全国十大城市三级螺纹钢均价已经跌至2916元,较历史峰值5866元(2008年5月9日)下跌2950元,跌幅达50%;唐山150方坯吨价已经跌至2350元,较历史峰值5494元(2008年5月16日)下跌57%。

来自兰格钢铁一线调查情况显示:9月份钢材市场开局低迷,市场下滑的局势并未结束,价格的持续走低,且跌幅继续加大,使下游用户采购不积极,市场成交难度加大。在基本面缺乏利好支撑,国内期盘持续阴跌的环境下,市场担忧情绪明显升温。目前商家多选择从钢厂直发或以快进快销操作为主,减库存或零库存,以规避风险。

短期钢价下行空间仍存

贸易商作为钢厂“庞大中间蓄水池”的作用正在逐渐减弱,只有钢厂内部库存被动增加到一定程度,且钢价已经跌破边际成本一定程度,两种条件同一时间交织在一起,钢厂才会选择关掉部分生产线。9月9日的普氏62%铁矿石指数已经跌至83.25美元/吨,再次刷新5年新低,降价中的原料价格直接刺激钢材产量增加,供求天平进一步倾斜。伴随着钢坯价格的持续刷新低以及期盘的连续大跌,钢厂现货市场人气涣散,整体报价加速下行,预计短期钢价下行空间仍存。

综上所述,矿价与钢价都在加速下行,并且钢价降幅在加大,金九供需基本面完全没有改变,所以9月份钢厂盈利空间将出现收缩。

(兰格钢铁信息研究中心 张琳 转载务必注明出处)